Банк Москвы входит в состав финансовой группы ВТБ, что привлекает российских предпринимателей, которым необходимы банковские услуги. ВТБ — российская финансовая организация, которая входит в список наиболее влиятельных кредитных учреждений, что добавляет надежности при сотрудничестве. Услуги РКО, удобный интернет-банкинг и другие преимущества предлагает Банк Москвы для юридических лиц.

Преимущества организации

У сотрудничества с этим кредитно-финансовым учреждением есть ряд преимуществ:

- пакетная форма обслуживания с дополнительными привилегиями;

- возможность срочного открытия счета (оформление занимает несколько часов);

- бесплатный доступ к интернет-сервисам для всех клиентов;

- возможность совершения транзакций в послеоперационное время;

- бесплатные СМС-уведомления;

- помощь при регистрации бизнеса (для новых предприятий).

.png)

Тарифы для юридических лиц

Кредитор использует пакетную систему предоставления услуг, которые объединены в несколько тарифных планов.

Поскольку в 2016 году эта кредитная организация вошла в состав банка ВТБ, его клиенты обслуживаются по тем же программам:

- «На старте» — это пакет, в рамках которого первый год обслуживания предоставляется бесплатно. По истечении срока в 12 месяцев счет переводится на базовую тарификацию либо переключается на любой другой тарифный план. В последнем случае необходимо написание отдельного заявления. «На старте» предлагает клиентам 5 бесплатных платежей на счета физических и юр. лиц в других банках, а также внесение наличных на расчетный счет с комиссией в 0,5%.

- «Самое важное» — тарифный план с абонентской платой в 1200 руб./мес. Количество бесплатных переводов в другие банки здесь возрастает до 30 и появляется возможность вносить до 50 тыс. руб. на счет наличными без переплат.

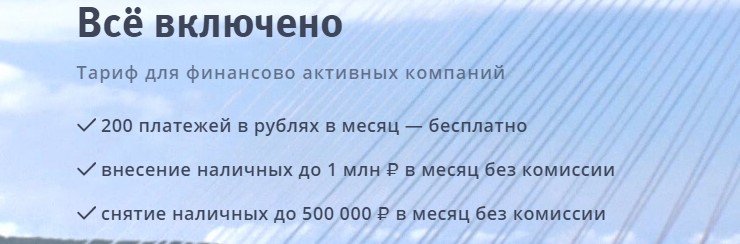

- «Все включено» — программа обслуживания стоимостью 1900 руб./мес. Предоставляются 60 переводов на счета в других банках без комиссии и возможность вносить наличными до 250 тыс. руб. ежемесячно.

- «Большие обороты» — тариф для наиболее крупных компаний. За ежемесячную абонентскую плату в 7000 руб. клиент получает 150 платежей в другие банки без комиссии, а также возможность вносить наличными до 750 тысяч без переплат.

При внесении абонентской платы за несколько месяцев разовым платежом действует скидка на обслуживание от 5 до 15%. При превышении лимита на внесение наличных на расчетный счет с каждого платежа взимается комиссионный сбор от 0,15%. При превышении лимита на бесплатные переводы на счета в других банках каждый платеж в рамках тарифа «На старте» будет стоить 100 руб., в рамках пакетов «Самое важное» и «Все включено» — 50 руб., в рамках программы обслуживания «Большие обороты» — 32 руб.

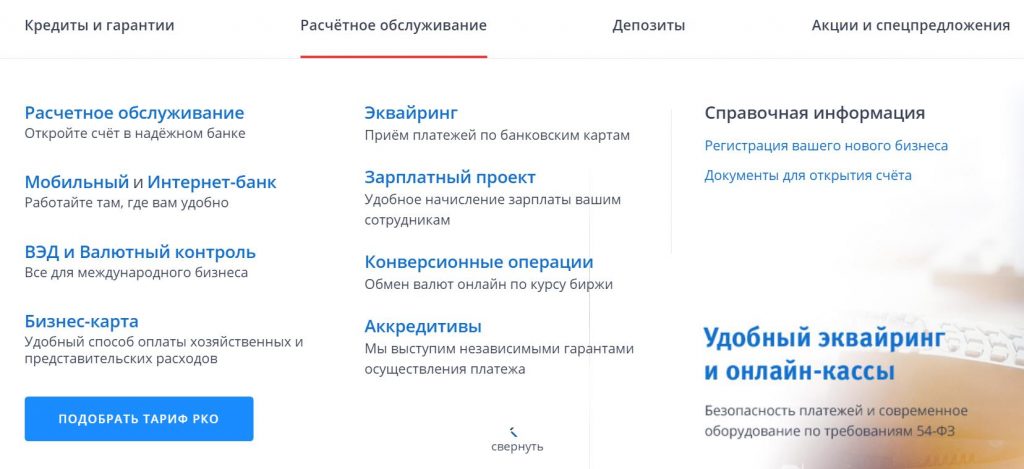

Услуги и сервисы банка

Расчетно-кассовое обслуживание включает ряд дополнительных услуг, предоставляемых по отдельному заявлению клиента:

- Зарплатный проект, который включает выпуск и обслуживание дебетовых пластиковых карт для всех сотрудников предприятия и перечисление заработной платы без дополнительных комиссий. При этом держателям зарплатных карт будет доступен ряд привилегий: льготные условия кредитования, возможность активации овердрафта и бонусы при совершении покупок при помощи пластика.

- Торговый и интернет-эквайринг с бесплатной установкой и обучением персонала. Эквайринг — это технология, позволяющая принимать безналичную оплату на торговых точках и в интернет-магазинах. Кредитное учреждение предоставляет терминалы в аренду, однако их можно купить отдельно. При этом за обслуживание взимается комиссия с каждой операции по безналичной оплате.

- Услуги валютного контроля, включающие консультации личного менеджера, автоматизированный обмен документацией и уведомление обо всех изменениях в валютном законодательстве.

- Изготовление и обслуживание корпоративных и таможенных карт. Корпоративная карта привязывается к расчетному счету и позволяет оплачивать покупки, получать наличные в банкомате. Таможенная карта необходима при ввозе товаров из-за границы, она упрощает процесс выплаты таможенных пошлин.

- Бесплатная регистрация бизнеса для новых предприятий, а также возможность перерегистрации ИП в качестве юр. лица.

- Интернет-банкинг и мобильный банк с бесплатным подключением.

- Инкассация и самоинкассация по выгодным тарифам.

Требования к юридическим лицам

Требования к юридическим лицам для заведения расчетного счета минимальны. Обязательно наличие регистрации в налоговой службе либо готовность ее пройти при поддержке кредитной организации. Кроме того, заявитель, занимающийся оформлением документов, должен быть старше 18 лет. Если созданием счета занимается не действующий руководитель предприятия, потребуется оформить доверенность на совершение подобных действий и пройти процедуру заверения у нотариуса.

Документы для заключения договора

Для регистрации расчетного счета юридического лица необходимо собрать пакет документов, полный список которых лучше уточнить у сотрудника кредитного учреждения.

Однако для всех организаций обязательно предоставление следующих бумаг:

- заявление и анкета клиента по форме банка;

- выписка из госреестра (ЕГРЮЛ);

- учредительный документ;

- свидетельство о регистрации юридического лица;

- финансовые отчеты за последний год;

- паспорт руководителя предприятия и документ, подтверждающий полномочия;

- карточка с образцами подписей, имеющих доступ к счету и оттиском печати;

- документы, подтверждающие право подписи лиц, указанных в карте.

Открытие расчетного счета

Для этого необходимо перейти на официальный сайт кредитного учреждения и заполнить заявку, вписав туда следующие данные:

- ФИО заявителя;

- контактный номер телефона;

- адрес электронной почты;

- ИНН предприятия;

- город обслуживания.

В течение 15 минут после отправки заявки на указанный номер телефона поступит звонок от сотрудника банка. Менеджер уточнит необходимую информацию, сообщит список требуемых документов и назначит время встречи в отделении банка. После этого останется только посетить офис кредитора, чтобы передать пакет документов и подписать договор о предоставлении услуг РКО.

Интернет-банкинг

Система дистанционного обслуживания Банка Москвы называется iBank2, она была разработана компанией «Бифит». Приложение разработано на Java, что обеспечивает работу на любых устройствах.

Хотя разработка этой компании используется многими организациями, Банк Москвы не в полной мере использует возможности программы. В частности, фильтр операций по получателю платежа, номеру счета и некоторым другим параметрам недоступен. Из других недостатков можно отметить маленькое число шаблонов для работы с валютными операциями. Интеграция со сторонними сервисами бухгалтерского учета невозможна.

Сейчас Банк Москвы стремится улучшить систему дистанционного обслуживания, повышая уровень безопасности при помощи USB-ключей iBank 2 Key. Это устройство состоит из USB-картридера и SIM-карты, на которую записаны криптоалгоритмы, используемые в России. Ключ имеет защищенную область памяти, в которую можно записать до 64 ключей-идентификаторов.

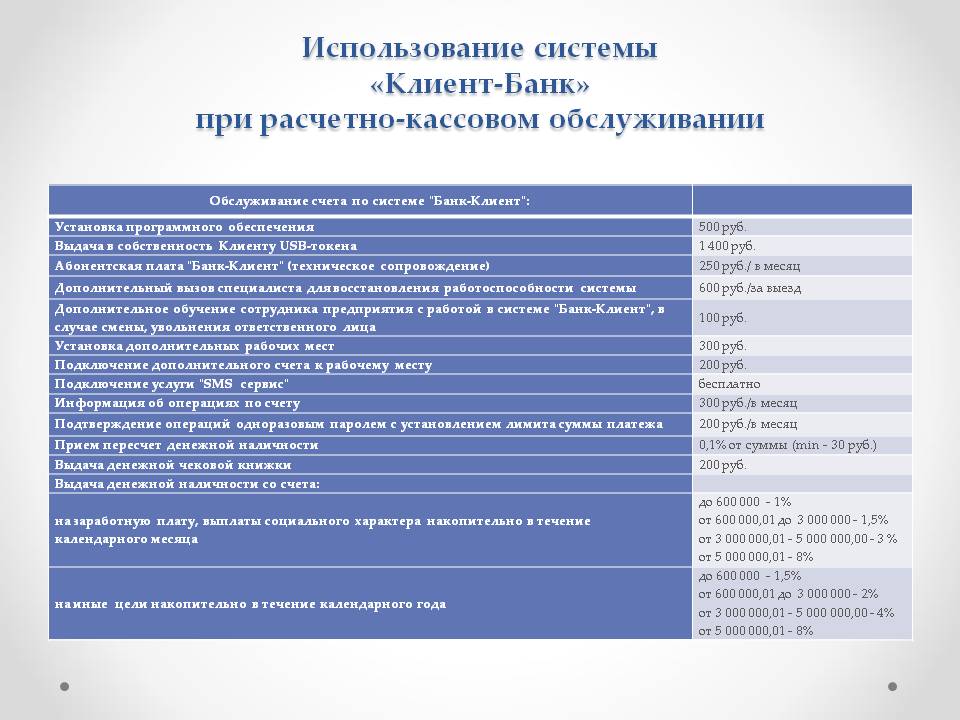

Подключение к клиент-банку

Для подключения счета юридического лица к системе дистанционного обслуживания необходимо выполнить следующее:

- Зарегистрируйтесь в системе из личного кабинета клиента банка.

- Сформируйте ключ электронной подписи (ЭП) в файл (для этого следуйте инструкциям системы).

- Распечатайте полученный сертификат ЭП и предоставьте в банк вместе с заявлением на подключение услуги.

.jpg)

Технические требования

Требования программного обеспечения, используемого в рамках дистанционного банковского обслуживания (ДБО) просты:

- стабильное интернет-соединение;

- ОС не ниже Windows XP (или аналогичная OS X/Linux) и браузер, поддерживающий технологию Java;

- наличие установленных драйверов для использования USB-ключа (предоставляются банком).

На некоторых системах необходим установленный Internet Explorer 10.

Возможности системы

Основные функции сервиса «Клиент-Банк»:

- работа с электронной документацией (поддерживаются операции как в рублях, так и в зарубежных валютах);

- получение информации о транзакциях по счетам компании;

- импорт и экспорт документации в формате 1С;

- поиск по уже созданным бумагам и др.

Безопасность данных внутри банка

Получение финансовой информации — одна из наиболее популярных целей для киберпреступников. Эта информация, находящаяся в распоряжении кредитно-финансовых учреждений, способна принести большой доход, что подвергает банковские базы существенному риску хакерских атак и других противозаконных действий.

Для обеспечения безопасности личной информации клиентов, содержащейся в архивах банка, группа ВТБ и Банк Москвы используют новейшие разработки финансовой безопасности. Система iBank, используемая банком для предоставления услуг дистанционного банковского обслуживания, имеет несколько степеней защиты. Кроме USB-ключей, привязанных к личности владельца счета, кредитная организация использует совместную разработку российских компаний SafeTech и КриптоПро.

Эта разработка гарантирует безопасность путем создания электронной цифровой подписи. Уникальность ЭЦП, используемой Банком Москвы, заключается в том, что подпись не пересылается клиенту, а создается прямо на его ПК или смартфоне. Банк не располагает самой подписью, только зашифрованным сертификатом о подлинности.